Рассмотрим формулы, которые позволяют сделать расчет рентабельности собственного капитала фирмы при помощи баланса. В качестве примера будет взяты данные из отчетности ОАО «Камаз»

Об экономической сущности показателей

ROE – это обозначение применяется в зарубежных финансах для обозначения коэффициента рентабельности. Расшифровывается он как «Return-On-Equity» и демонстрирует уровень прибыли без учета других доходов в составе фирменных средств.

Если говорить об экономической сути этого коэффициента, то важно разобраться с его формулой для расчета, которая бывает разной для фирмы в России и за рубежом ввиду разного типа бухучета, а также узнать нормативные данные.

ROE — для чего он необходим?

ROE — важный математический показатель в инвестиционной сфере, его всегда учитывают владельцы и инвесторы. Он служит маркером эффективности используемых средств, насколько рентабельна компания и выполняет роль базовой оценки состояния фирмы.

Существует также другой вид рентабельности, которые показывает степень ликвидности активов (как ROA). Различие в том, что ROE демонстрирует эффективность только тех активов, которые относятся к имуществу собственника, а не инвесторов.

Использование ROE

Как было сказано, инвесторы заинтересованы в наличии данных по рентабельности, чтобы комплексно оценить состояние бизнеса и эффективность инвестиций. При показателе рентабельности за пределами нуля, то инвестиции может быть целесообразно отозвать, ограничить либо перестроить работу фирмы.

На фоне имеющихся данных сравнивают значения этого коэффициента с возможностью вложить средства в другие варианты бизнеса, даже просто в банк на хранение или купить облигации.

Обратите внимание, что завышенный уровень показателя – не всегда плюс, ведь это говорит о повышенном финансовом риске предприятия. Чем выше доход, тем выше риск – первая заповедь.

Рассчитываем ROE на основе баланса

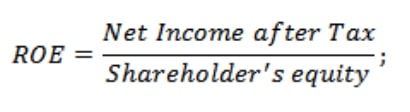

Рассчитаем формулу коэффициента, демонстрирующего рентабельность. Он включает в себя чистую прибыль компании, поделенную на собственный капитал:

ROE = ЧП / СК

В ходе расчета все полученные показатели выставляются в процентах с умножением на 100 для наглядности, что очень удобно для оценивания и аналитики, для адекватного представления данных. Это зарубежный тип расчета.

В отечественной бухгалтерии ROE рассчитывают так:

ROE = с. 2400 / с. 1300

В данном случае указываются страницы баланса из файлов «Отчет о прибылях и убытках» и основного баланса по новому типу отчетности — МСФО. Ранее применялся другой подход, отмененный в 2011 г. (с. 190 / с. 490).

Сегодня МСФО рассчитывает ROE таким путем:

Применение формулы Дюпона

Часто с той же целью применяется формула Дюпона, которая позволяет разделить искомый коэффициент на три части и проанализировать с большей эффективностью, для объективного понимания – что именно влияет на итог расчета. Это называется трехфакторным анализом для ROE. Формулы Дюпона выглядит так:

ROE = ЧП / Выручка * Выручка / Активы * Активы / Собственный капитал

Первое применение формулы зафиксировано в 1920-х гг. в корпорации DuPont. Три основные составляющие формулы Дюпона – это три показателя, помноженные друг на друга: операционные продажи; оборотность активов; масштабы кредитного плеча или леверидж.

ROE по Дюпону = РП * ОА * КП

По своей сути формула Дюпона не отличается от первой, но дает возможность выделить три ведущих фактора и углубить аналитику состояния капитала.

Образцы расчета для ОАО «Камаз»

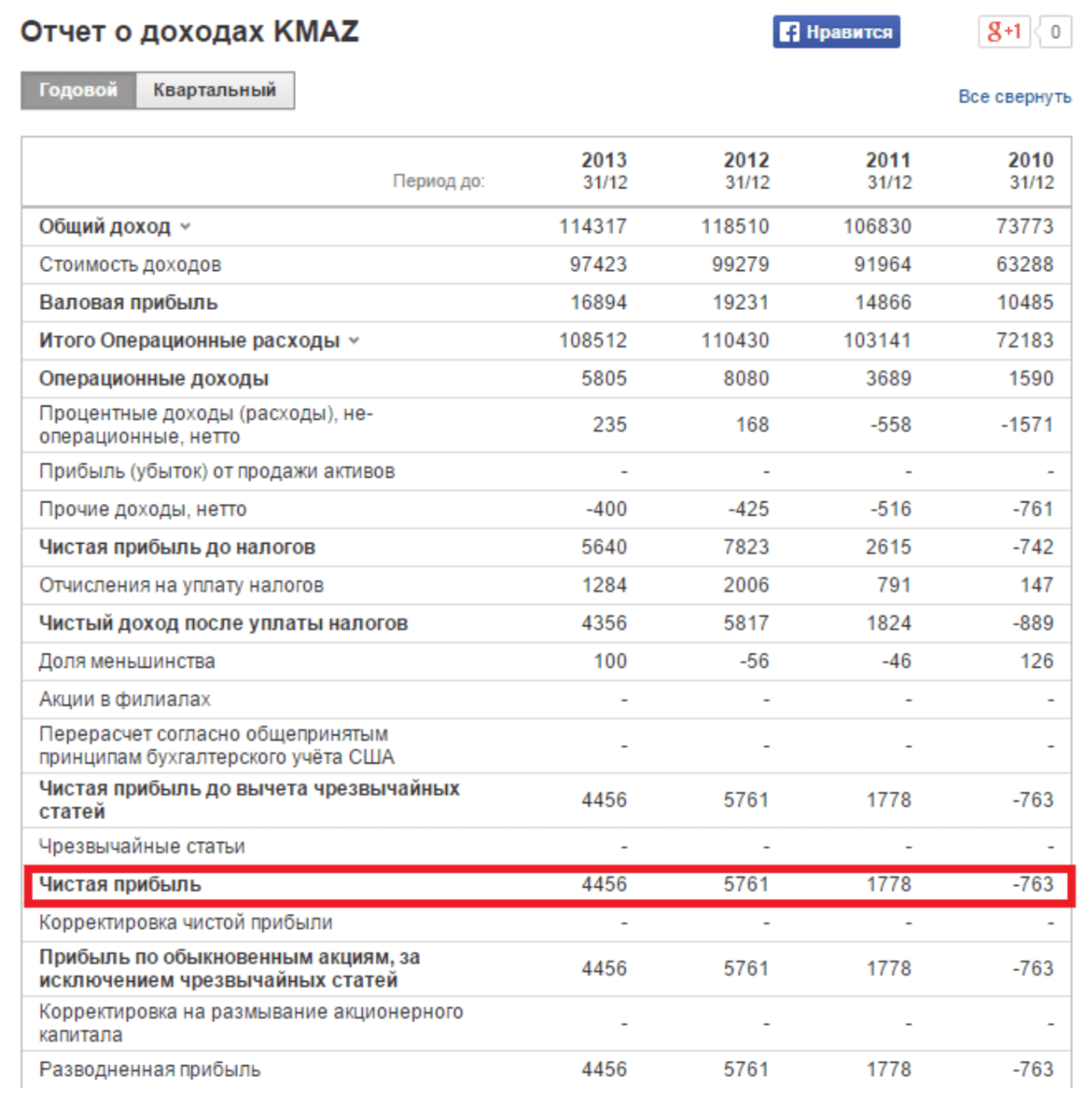

Корпорация «Камаз» специализируется на производстве грузовиков и специальной промышленной техники. Чтобы оценить ROE данной компании, потребуется проанализировать финансовые отчеты, доступные с официального сайта фирмы.

Там выложены в файлах отчеты за несколько лет, а также можно воспользоваться специальным сервисом InvestFunds, который передает данные за больший временной период. Данные импортируется в виде балансовых листов. Ниже приведен образец.

Возьмем имеющиеся данные за 4-летний интервал и выполним расчет:

ROE 2010 = 763 / 70069 = -0,01 (-1%)

ROE 2011 = 1788 / 78477 = 0,02 (2%)

ROE 2012 = 5761 / 77091 = 0,07 (7%)

ROE 2013 = 4456 / 80716 = 0,05 (5%)

При этом можно зафиксировать тенденцию роста — за 4 года ROE совершил скачок от -1% до 5%. Стоит ли делать инвестиции в акции этой корпорации?

Ведь ROE здесь меньше на фоне альтернативных вариантов, а ставка Центробанка в 2013 г. составляла 10%. Вывод: лучше сделать банковский депозит, чем тратить средства на развитие «Камаза».

Но важно помнить, что итоговое решение инвесторов зависит не только от того, каким является ROE, но и от других показателей эффективности работы всего предприятия. Здесь свою роль сыграют и рентабельные активы, и продажи. Сегодня важным критерием для оценки служит эффективность системы продаж.

Нормативы расчета ROE

Средний уровень коэффициента рентабельности в западном мире (США, Великобритания) составляет от 10 до 12%.

В условиях инфляции показатель повышается, а в России он составляет 12% на 2010 г., в 2012 г. – 17%. По мнению отечественных экономистов, норматив ROE- это 20%.

Пожалуй, самый основной критерий для оценивания ROE – это сравнение его с альтернативными объектами инвестиций, которые могут быть, например, эффективнее «Камаза».