Статья знакомит с термином и формулами для расчета. Приведен подробный пример с анализом в Excel.

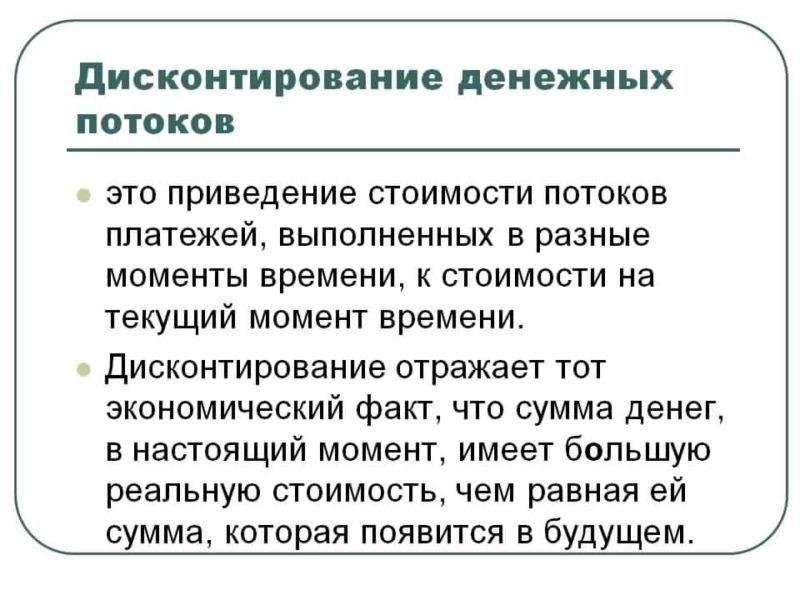

Дисконтирование денежных потоков

DCF – процесс адаптации финансовых средств к текущему временному промежутку. Это необходимо в связи с тем, что деньги теряют часть своей стоимости с течением времени, это выражено в экономическом законе убывающей стоимости.

Поэтому важно выражать планируемые прибыль\убытки\инвестиции\платежи в соответствии нынешним курсом денежных средств. Для этого используется коэффициент дисконтирования.

Расчет коэффициента

Чтобы рассчитать стоимость будущих вложений, основываясь на их стоимости в настоящий период времени достаточно умножить специальный коэффициент на сумму вложений.

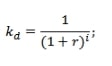

Сам же коэффициент обратно пропорционален ставке дисконтирования(r) и номеру временного периода (i):

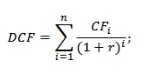

Экономический смысл формулы

где:

- DCF – дисконтированные финансовые вливания;

- CF – финансовые вливания в момент времени i;

- r – ставка дисконтирования;

- n – количество временных периодов.

Ставка дисконтирования играет важную роль в расчетах. Именно она отражает лимит прибыли, на который может рассчитывать инвестор в момент вложения в бизнес или проект. Ставка дисконтирования представляет собой совокупность несколько составляющих:

- уровень инфляции;

- прибыль от менее рискованных вложений;

- норма доходности за возможный риск для инвестиций;

- ставка рефинансирования;

- средняя процентная ставка по банковским вкладам и т.д.

Сравнительный анализ методов расчета ставки дисконтирования

В экономическом анализе существуют десятки способов оценки ставки дисконтирования. Каждый из них имеет ряд достоинств и недостатков.

Чтобы представить тему более полно, ниже в виде сравнительной таблицы приведены наиболее распространенные методы расчета.

| Методы и модели для расчета нормы доходности | Суть метода | Достоинства метода | Недостатки метода |

| Модель САРМ | Уровень риска конкретного актива компенсируется доходами от другого вложения. | Учитывается рыночный риск | Узкая направленность метода, для оценки риска необходимо наличие акций на фондовом рынке |

| Модель Гордона | Формула для расчета представляет собой обратно пропорциональную зависимость инвестиций в начале периода и ставки дисконтирования | Относительная простота метода | Необходимо наличие устойчивых дивидендов и акций на фондовом рынке |

| Модель WACC | Подразумевает использование каждого источника финансирования для вычисления средней процентной ставки | Берет во внимание не только собственный капитал инвестора или собственника, но и заемный | Сравнительно сложный расчет |

| Модель ROA, ROE, ROCE, ROACE | Позволяет получить оценку рентабельности с учетом только собственных средств (ROE) или с привлеченным капиталом (ROCE) | Учитывает рентабельность капитала | Пренебрегает факторами риска |

| Метод Е/Р | Формула, которая представляет собой отношение рыночной стоимости акции к годовой прибыли | Берет во внимание рыночные риски | Вынужденное использование котировок |

| Метод оценки премий | Подразумевает использование справочных данных зависимости типа проекта и рисковой премии | Дает возможность учитывать критерии риска | Достаточная субъективность |

| Метод оценки, основанный на экспертных мнениях | Учитывает все возможные факторы риска | Достаточная субъективность |

Пример расчета дисконтированного денежного потока в Excel

Для начала следует подробно расписать все ожидаемые инвестиционные вливания – как положительные, так и отрицательные. В качестве них считаются:

- чистый доход;

- финансовые вложения, кроме затрат на оплату налогов, эксплуатацию и ремонтных работ;

- прибыль, подлежащая налогообложению.

В России принято использовать временной период 3-5 лет, за рубежом для расчетов берут 5-10 лет. Перейдем к примеру.

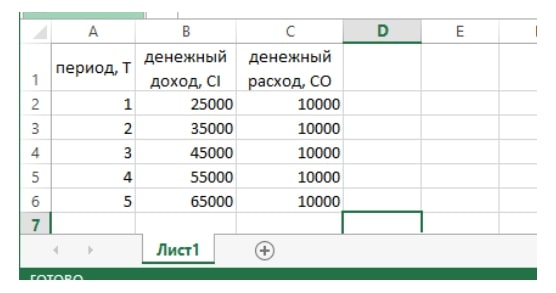

Для начала необходимо ввести данные, которые будут использованы для оценки (рис.1). В качестве временных рамок возьмем период 5 лет.

Рисунок 1 – Ввод первоначальных данных

Далее необходимо рассчитать инвестиционные вливания за каждый отдельный год. Для этого понадобится ставка дисконтирования, которую можно получить по формуле – «сумма безрисковой ставки и премии за риск».

В качестве безрисковой ставки берем ключевую ставку Центрального Банка РФ, на сегодняшний день она составляет 7,5%. Она отражает норму дохода по безрисковому активу. Премия за риски была взята на основании экспертных расчетов и равна 10%.

Она в свою очередь отражает дополнительную прибыль, которую можно получить за счет рисков вложения. Таким образом, ставка дисконтирования в нашем случае составила 17,5%.

Следующим шагов является приведение денежных потоков к дисконтированному виду, для этого их нужно понадобится коэффициент. В результате простых манипуляций получатся дисконтированные денежные потоки, сумма которых составит дисконтированную стоимость инвестиционного проекта.

Таблица: Расчет дисконтированной стоимости инвестиционного проекта

В данном расчете использованы следующие формулы:

CF=B2-C2

DCF=D2/(1+$H$2)^A2

Суммарный DCF=СУММ(Е2:Е6)

Положительный результат в нашем примере говорит о возможности дальнейшего анализа. Для этого понадобится подготовить подобные расчеты для альтернативных проектов, и в результате сравнения можно будет сделать вывод об эффективности инвестирования.

Методы инвестиционного анализа

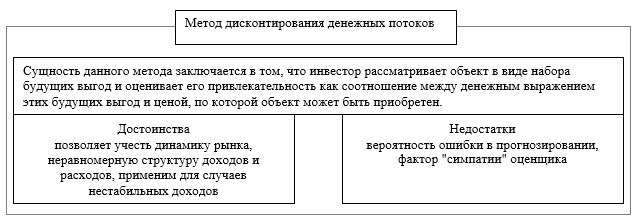

Дисконтированный денежный поток может понадобиться для оценки эффективности инвестиций во многих экономических методах. Например, он используется в следующих оценках:

- внутренняя норма прибыли;

- индекс прибыльности;

- срок окупаемости;

- и многих других динамических методах. Так их называют именно из-за использования значений дисконтированного денежного дохода.

В качестве несомненного преимущества DCF можно назвать использование в расчетах ставки дисконтирования. Это дает возможность привести денежные потоки к текущей стоимости и взять во внимание факторы риска.

К недостаткам же следует отнести относительную сложность прогнозирования будущих инвестиций.